Efter att Evolution Gaming haft ett väldigt fint 2020 så är det kanske naturligt att många undrar om de kan hålla takten under 2021. Jag tycker kanske att det är lite konstigt synsätt eftersom förutsättningarna för EVO:s framgångar det senaste året skapades under åren innan, precis som framgångarna 2019 osv. Med årets tillväxt och investeringar läggs tvärtom förutsättningarna för fortsatt fin utveckling.

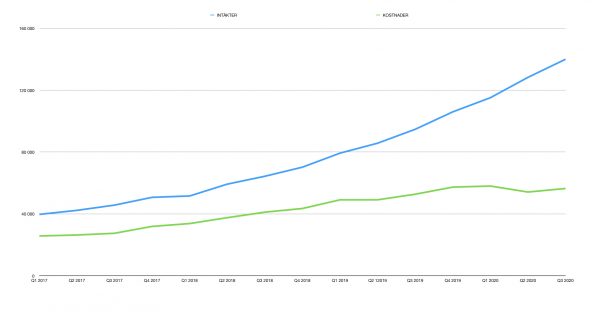

Bolagets verksamhet är ju sådan att det är investeringarna i nya populära spel och större studiokapacitet samt, förstås, slutandet av nya avtal med operatörer vars kunder också tycker om dessa spel som med tiden skapar allt högre omsättning. Med högre omsättning stiger marginalen allt annat lika eftersom verksamheten till stor del är extremt skalbar.

Under 2020 var det tydligt att allt fler börjat följa spelarantalen på EVO:s mest populära spel, inte minst bland analytiker och förvaltare. Detta är positivt eftersom det ökar insynen bland alla marknadsaktörer men var tidigare något som bara vi mest engagerade ägare sysslade med. Alla mätningar jag har sett har visat på en accelererande tillväxt under fjärde kvartalet, vilket bådar för en fin rapport. Viktigt att veta är dock att spelarantalen inte är helt korrelerade mot intäkterna eftersom EVO även har intäkter från sina dedikerade bord och eftersom det är olika lönsamhet och storlek på vaden i olika spel med Blackjack som den stora avvikaren. Att man från denna vecka även har Flutters mycket stora brittiska verksamhet erbjudande sina kunder EVO:s spel kommer att hjälpa tillväxten kommande kvartal.

Att göra någon närmare förutsägelse om 2021 är dock lite svårare än tidigare pga att NetEnt från 1 december är integrerat med EVO. Förutsättnignarna att lyckas med detta förvärv tror jag är utmärkta. NetEnts slots är världsbäst och bolaget går numera utmärkt, inte minst tack vare sitt eget förvärv av Red Tiger. Därtill har vi ledningens numera smått legendariska förmåga att hålla i kostnaderna, vilket kommer väl till pass då NetEnts kostnader är klart högre som andel av intäkterna än ”gamla EVO:s”. Slutligen betalade man som bekant förvärvet helt och hållet med aktier och slipper skuldsättning.

Uppenbarligen gick man hårt fram med neddragningarna i personalen, bland mycket annat lade man omedelbart ner NetEnt:s liveverksamhet. Detta är viktigt eftersom NetEnt har klart högre personalkostnader som procent av omsättningen än EVO. Viktigt blir också att NetEnts Övriga kostnader sjunker, men sannolikt är man på god väg där med när man stänger kontor och studior.

NetEnts EBITDA-marginal var med 59,4 % nästan i klass med EVO:s på 64,8 % men rörelsemarginal är klart lägre med 39,4 % mot EVO:s 59,7 %. Ett resultat av NetEnts höga avskrivningar vilka till en del kommer från förvärvet av Red Tiger, senast var dessa 21 % av intäkterna mot EVO:s 5 %.

Viktigt att tänka på är dock att ”gamla EVO” förstås är betydligt större än NetEnt. NetEnts omsättning var i tredje kvartalet 36 % av EVO:s och vinsten bara 21 %. Det är alltså inget ”merger of equals” utan EVO sväljer NetEnt. Sammanlagt blir helheten större än delarna tror jag och som jag skrivit om tidigare kommer det sammanslagna bolaget nu att ha ett oslagbart erbjudande omfattande världens i särklass bästa live, slots och även RNG-casino.

Denna helhet kommer väldigt sannolikt att fortsätta framgångarna både österut och västerut under 2021 och framåt. Jag har i varje fall aldrig känt mig mer trygg. Att aktien nu är inkluderad i OMXS30 och EVO stadigt klättrar uppåt bland Sveriges största bolag, f.n. på sjuttonde plats, ger dessutom en helt annan synlighet både i Sverige och utlandet för bolaget och aktien.