Jag har hittills hållit mig utanför gamingbranschen eftersom jag aldrig varit en gamer men flera saker har fått mig att i alla fall glänta på dörren och jag äger lite Embracer-aktier till mina barn sedan någon månad tillbaka. Orsaken till dörröppningen är framförallt att det känns svårförsvarligt att som digitaljunkie 🙂 att inte hålla koll på dessa väldigt digitala bolag även om jag inte tänker flytta mitt fokus dit. Den som vill veta mer om mina tankar om digitalisering kan t.ex. läsa mitt inlägg om Sveriges FAANG-bolag eller lyssna på Avanzas ”Investerarens Podcast” där jag blev intervjuad för två veckor sedan, ett långt samtal som spann över många ämnen.

Det har under senare år startats många bolag med samma affärsidé som pionjären Lars Wingefors och det saknas verkligen inte intresse för dessa bolag i Sverige. Det senare märks på hur många tunga institutioner, även utländska, som tar plats i ägarlistorna men även av att tyska Media and Games Invest Group (”M8G”) dubbelnoterade sig i Stockholm nyligen för att komma närmare kunnigt kapital.

Det finns såklart inte utrymme i detta format för att göra en genomgång på det dussintal noterade bolag utanför de tre stora (Embracer, Paradox och Stillfront). Jag har dock gått igenom de företag som försäljningsmässigt s.a.s. ligger i mellanskiktet mellan de stora och de riktigt små. Här har jag hittat två intressanta kandidater som kan tänkas bjuda på fina resor de närmaste åren.

Om man begränsar sig till bolag med en omsättning på minst en miljard kronor på helåret och som sagt ignorerar de tre stora så talar vi om Media & Games Invest (börsvärde drygt två miljarder kronor), G5 Entertainment (3,5 mdr), Enad Global 7 (7 mdr) och månadens nykomling på börsen Thunderful (knappt fem mdr) som försäljningsmässigt egentligen är en av de stora men tar med dem här eftersom de är nya på börsen.

Potentialen kan bara uppskattas i väldigt runda slängar men jag tycker efter att ha gått igenom bolagen som att det är två som sticker ut- EG7 och MGI (”M8G” på börsen). Jag väljer EG7 för deras orädda förvärvsförmåga som i rask takt har täckt in fler delar av värdeskapandet i branschen och MGI för deras uppseendeväckande låga värdering, fortfarande efter senaste två veckornas uppgång. Disclaimer: Jag äger en liten chanspost i MGI sedan en kort tid tillbaka.

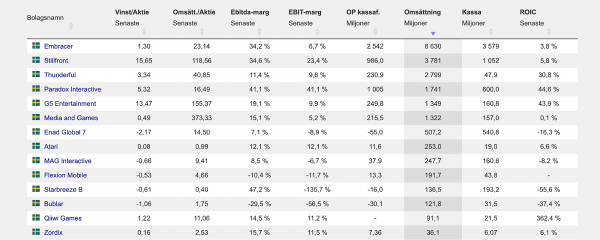

Det finns inte utrymme här för att gå igenom bolagens resultat (ovan) och nyckeltal och dessutom är dessa ungefärliga pga de många förvärven vilket gör att utan jag begränsar mig till vad jag tycker sticker ut. MGI:s låga värdering jämfört med övriga kvartetten beror sannolikt mer på mjuka faktorer än resultat och omsättning som växer fint. Troligen ligger det dem rejält i fatet att bolaget är så okänt, utländskt (tyskt) med i Sverige fortfarande rätt okänd ledning och dessutom med lite tveksam ägarlista. EG7 är en betydligt mycket mer populär aktie och har föga förvånande en intressant ägarlista med Stena i spetsen men även kvalitetsstämpeln TIN Fonder och Creades.

Just ägarlistan är för förvärvande bolag en viktig faktor som inte alla lägger tillräcklig vikt vid. Kända och kapitalstarka ägare, personer likväl som institutioner, som gladeligen skjuter till resurser när de gör offensiva nyemissioner är en kvalitetsstämpel som underlättar även för extern finansiering. Detta har förstås varit en bidragande orsak till att EG7 kunnat göra så stora (i förhållande till dem själva) förvärv. Jag tycker inte heller att värderingen ännu sticker ut om man pro forma konsoliderar deras senaste förvärv på helåret och har en optimistisk syn på 2021.

Båda bolagen har dock delar i sin verksamhet som inte förtjänar särskilt höga multiplar och en längre fortsatt uppgång kräver sannolikt att dessa delar blir mindre delar av totalen omsättningsmässigt. Det finns förstås andra anmärkningar som man kan göra, inte minst på MGI:s avsaknad av ”runaway hits” och en mycket låg andel mobilspel men den mycket låga värderingen ger förstås kudde.

MGI har också som uttalad affärsidé att billigt köpa bolag med problem och att hålla liv i gamla trotjänare vars publik fortsätter att betala för vidareutvecklade versioner mm snarare än att producera nya spel i egen låda vilket de ännu anser sig sakna resurser till. EG7 har dock betydligt större bredd och Sagan om ringen-kopplingen blir förstås intressant när Amazon släpper sin tv-serie. Ska jag vara helt ärlig så ligger förstås en hel del av potentialen i att hypen håller i sig och fler investerare hoppas hitta nästa Embracer. Till hjälp för detta har inte minst MGI fått draghjälp av nya positiva analyser och riktkursen uppåt 30 kr.

Jag skulle som sagt inte bli förvånad om dessa två bolag kommer inte bara att slå börsen utan dessutom vara procentuella vinnare mot övriga sektorns mindre företag på ett par års sikt.

Fredagskrönikan tar ledigt nästa vecka och återkommer med en genomgång av året om två veckor. God Jul alla läsare!

Kul att läsa om dina tankar kring gaming!

Hej! Ursäkta sent svar (alla tre).

Roligt att höra, blir nog inget regelbundet dock.

Bra jobbat i år Magnus (och tidigare) – ser fram emot din årsgenomgång!

God Jul från en väldiversifierad aktienörd 🙂

/S

Gott nytt år, Stefan!

Angående det där med MGIs minoriteter som drar av rejält från ebitda innan det blir vinst funderar jag på vad det gäller, har du fått någon insikt i vad det gäller? Tack i övrigt för bra texter på twitter och här 🙂

Ursäkta sent svar- nej dessvärre inte.