Tänk dig att du är en välbetald analytiker och det är i början av 2010 och du ska skriva företagets första analys av Amazon. Ni analyserar nästan uteslutande bolag som har fin historik av lönsamhet och utdelningar. Din chef vill att ni ska bredda er mot snabbväxande företag med lika snabbväxande aktier för att locka en ny grupp kunder. Det är viktigt att det blir rätt första gången.

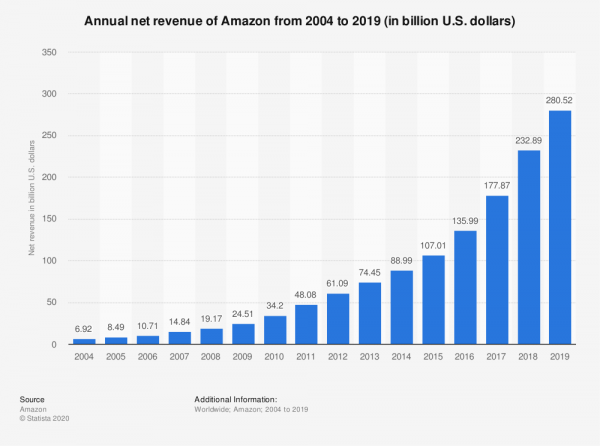

Amazons tillväxt har varit imponerande de senaste fem åren. År 2005 omsatte man 8,5 miljarder dollar och 2009 hade man sålt för 24,5 miljarder ser du i de precis publicerade siffrorna för helåret 2009. Mycket starka 25 procents genomsnittlig tillväxt (CAGR) på fem år.

Nu är det ditt jobb att skåda in i framtiden och berätta för dina kunder hur mycket AMZN kommer att växa de kommande åren. Vad är sannolikheten för att du hade trott att detta bara var början på en otrolig tillväxtsaga resp. att du antagit att Amazon, redan ett stort bolag inom onlinehandeln, nu skulle växa långsammare än tidigare?

Till ditt ”stöd” har du erfarenheten från andra bolag i mer traditionella sektorer och marknadens skepsis mot online sedan IT-yrans tokerier. Dessutom har du ju lärt dig på universitetet att det blir allt svårare att växa som tidigare ju större ett företag blir. Liksom att framgång alltid drar till sig ny konkurrens.

Om du är som de flesta analytiker så tror du på avtagande tillväxt framöver. Amazon som under det senaste året vuxit med 28 % antar du kommer att växa med 25 % innevarande år men sedan avtagande till 22 %, 19 % och 17 % så att du för 2014 räkna med bara femton procents tillväxt. Då skulle Amazon ha ökat omsättningen till sextio miljarder dollar. Fortfarande imponerande tjugo procents årlig tillväxt. Lite nervös för att du har varit överoptimistisk så publicerar du din analys.

Dessvärre tar det inte många månader förrän du inser hur fel du har haft. Redan 2010 växer Amazon med 40 %. Året efter med 41 % och så fortsätter det och 2014 säljer bolaget för 89 miljarder. Istället för att falla från 25 till 20 procent så ökar Amazon dessa fem år till 30 procents årlig tillväxt. Året efter växer Amazon med mer måttliga 20 % och sannolikt drog många slutsatsen att tillväxten var på väg att avta men året därpå växte man med 31 %. De fem åren mellan 2014 och 2019 växte Amazon med i genomsnitt 26 %…

Det är lätt att driva med analytiker och förvaltare som inte har vågat räkna med dessa svindlande tal som bryter mot alla regler men dessvärre har det gjort att många fonder och privata investerare har hoppat av från FAANG-bolagen och de många andra bolagen som framgångsrikt ridit på den digitala vågen. Detta är ett generellt problem.

Den som tror att Amazon är något undantag tillväxtmässigt missar att detta företag bara delvis är en digital verksamhet. Amazon Web Services och Amazons marknadsplats för tredje part är typiska digitala verksamheter utan lager och fysisk distribution, men Amazons klassiska verksamhet där de säljer själva dras ned marginalmässigt av att man framförallt säljer fysiska produkter med klassiska kostnadsstrukturer för lager och transport och de övriga begränsningarna för hur stor efterfrågan generellt är för ”saker” jämfört med digitala tjänster. Hur ser då marknadens träffsäkerhet ut för ett företag med hundra procent digital distribution som Evolution Gaming?

När EVO börsintroducerades 2015 redovisade man de historiska siffrorna, från 2012 och framåt. Det året var omsättningen 41 miljoner euro, år 2013 hade den vuxit till 53 miljoner (+29 %) och de senast tillgängliga siffrorna från 2014 var strax under 60 miljoner (+13 %). När sedan 2015 redovisades hade man sålt för 83 miljoner, en ökning med 38 %.

Analytikerna har haft väldigt svårt att uppskatta EVO:s tillväxt, marginaler och vinst. Även om man undantar ABG som har haft galet fel hela tiden och först nu i sommar har krupit till korset. I princip oavsett analytikerhus så är det samma avtagande tillväxt som spökar som i det påhittade exemplet ovan. Nordea t.ex. har bevakat EVO från start och hösten 2017 gjorde de nedanstående projektion.

EVO:s försäljning för 2016 hade rapporterats till 115 miljoner (+39 %). För 2017 som alltså nästan var slut när analysen skrevs spåddes 176 miljoner. Verkigt resultat, bara två månader och fem dagar fram i tiden, var 211 miljoner eller 20 % mer än vad Nordea hade spått. För år 2018 blev det knappast bättre. Nordea trodde på 232 miljoner euro i omsättning. EVO landade på 279, återigen 20 % högre än Nordeas prognos. Sista året i Nordeas prognos var 2019 då man trodde att EVO skulle omsätta 278 miljoner medan EVO drämde till med 406 miljoner eller 46 %(!) högre än Nordeas spåkula.

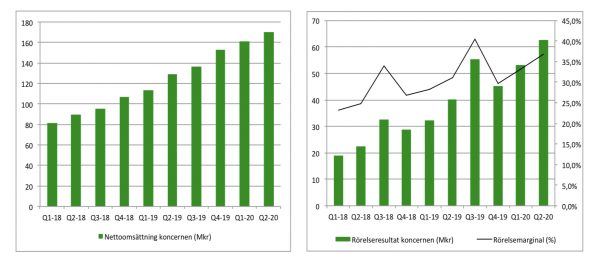

Hur gick det då med vinsten? Eftersom EVO är ett extremt digitaliserat bolag med skalfördelar deluxe med en tjänst som produceras på en plats och sedan relativt billigt sänds ut till i princip obegränsade antal potentiella kunder så ökar marginalerna rejält när omsättningen stiger. Som en tvåstegsraket; högre omsättning * högre marginaler = exponentiellt ökade vinst. Nordea spådde att EVO skulle tjäna 83 miljoner euro 2019. Vinsten blev i själva verket dryga 166 miljoner, lustigt nog precis dubbelt så hög.

Detta är som sagt inget isolerat exempel. SEB trodde i april 2018 att EVO:s omsättning, som när analysen skrevs låg på en ökningstakt om 30 %, under helåret 2018 skulle öka med 29 % (38 % blev utfallet) och för 2019 med 25 % (49 %). För 2020 förutspådde man, surprise, ytterligare nedgång till +17 %, första halvåret 2020 växte EVO med nätta 48 %…

Trots EVO:s uppenbara skalfördelar har analytikerna alltså envisats med att tro på lägre framtida marginaler, om inte omedelbart så i varje fall de kommande åren. Nordea trodde i oktober 2017 på en rörelsemarginal för helåret på 36,5 % (37,8 %). Året därpå skulle den falla till 33 % (36,5 %) och för 2019 förutspåddes 32 % (43,1 %).

Poängen är inte att man kan utgå från att omsättning, marginaler och vinst alltid stiger för ”digitala” bolag eller att klaga på analytiker. Väldigt många digitala bolag har slagits ut längs vägen och skeptiska analytiker har ibland fått rätt. Poängen är istället att man för de uppenbart framgångsrika och ledande bolagen som har en hög grad av digitaliserad distribution inte kan utgå från de gamla modellerna. Det blir fel när man tror att ett företag snart slår i taket när taket knappt existerar. Eller tror att gamla modeller med över tid fallande marginaler när marginalerna stiger med matematisk precision så länge bolaget växer.

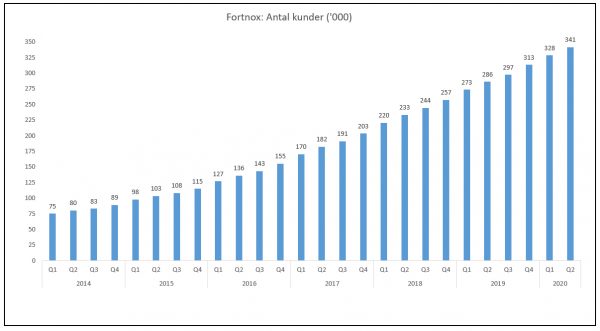

EVO är bara ett exempel, det finns otaliga andra digitala superstjärnor, inte sällan svenska, som konsekvent underskattats av såväl marknad som analytiker. Fortnox som rapporterade igår lyckas som marknadsledare, om än på en väsentligt mindre marknad än Evolutions globala, hela tiden öka omsättningen och därmed höja marginalerna (nedan).

Dessa analyser har åldrats lika illa som de otaliga som de senaste tio åren trodde att Apples storhetstid var över. I onsdags blev detta bolag som tillverkar en stor del av de apparater som är nödvändiga för den digitala världen det första företag som värderats över två biljoner dollar.